INFORMATIVOS PERIÓDICOS –

PRODUÇÃO E COMÉRCIO

Balança Comercial Brasileira

Responsável:

Paulo R. S. Oliveira [1]

Equipe:

Pedro Henrique Fidelis

Pedro Batista de

Sousa

[1] Docente Extensionista, Centro de Economia e Administração da PUC-Campinas. E-mail: paulo.oliveira@puc-campinas.edu.br

Sumário Executivo

A série Informativo Trimestral da Balança Comercial Brasileira é publicada trimestralmente pelo Observatório PUC-Campinas, órgão da Pró-Reitoria de Extensão e Assuntos Comunitários da Universidade.

Este informativo

apresenta e discute em linhas gerais os resultados da balança comercial brasileira

para o segundo trimestre de 2019 (2T/19). Além do resultado da balança comercial, apresenta-se a

conjuntura da complexidade econômica da pauta de exportação e importação, com

base no Índice de Complexidade Econômica de Produtos (PCI – Product Complexity Index)[1].

[1] O PCI é calculado pelo Observatório de Complexidade Econômica do MIT Média Lab – disponível em https://atlas.media.mit.edu/en/resources/about/. Ver nota técnica 1 para mais detalhes.

De uma perspectiva mais abrangente, a economia brasileira ainda apresenta sinais de estagnação no 2T/19, e a desaceleração da economia global continua em curso. No último Relatório de Inflação, publicado em junho/2019, o Banco Central reduziu a taxa de crescimento anual de 2,0% para 0,8%. O mesmo documento aponta a retração de volumes de comércio global e a moderação do consumo e do investimento nas principais economias globais. Os últimos dados das contas nacionais trimestrais do IBGE revelaram que o PIB recuou 0,2% no primeiro trimestre de 2019 em relação ao último trimestre de 2018, puxado pela indústria (-0,7%) e pela agropecuária (-0,5%). A queda foi amortecida pelo crescimento de +0,3% nos serviços. As contas também mostram que a Formação Bruta de Capital de Fixo (FBCF) sofreu contração de -1,7% no mesmo período.

Dentre as informações analisadas, sempre na comparação interanual, verificam-se:

- Aumento de +0,6% nas exportações; queda de -1,7% nas exportações e de -7,1% no superávit comercial.

- Queda no valor exportado de produtos de média-baixa e média-alta complexidade e alta dos produtos de baixa e média-média complexidade.

- Queda no valor das importações de produtos de média-baixa e média-alta complexidade e alta dos produtos de baixa e média-média complexidade.

- Aumento nos valores exportados de petróleo (bruto e refinado), minério de ferro e seus concentrados, carne bovina e carne de frango.

- Queda nos valores exportados de soja, açúcar e veículos de passageiros.

- Aumento nos valores importados de petróleo (bruto e refinado), aparelhos telefônicos e partes, adubos e veículos de carga.

- Queda nos valores importados de partes e acessórios de veículos, circuitos eletrônicos integrados, medicamentos, automóveis de passageiros e carvão mineral.

- Aumento das exportações para os Estados Unidos (+21,4%), e queda para a China (-6,5%) e Argentina (-37%).

- Aumento das importações da China (+7,7%) e dos Estados Unidos (+9,2%), e redução da Argentina (-6,0%).

- Queda das importações de países fornecedores de insumos industriais e bens de capital, como Alemanha (-8,6%), Coreia do Sul (-7,8%), Japão (-14,5%), Itália (-15,7%), entre outros.

Nota-se que o comportamento da balança comercial reforça o cenário de retração da atividade econômica nacional.

Balança comercial 2T/2019

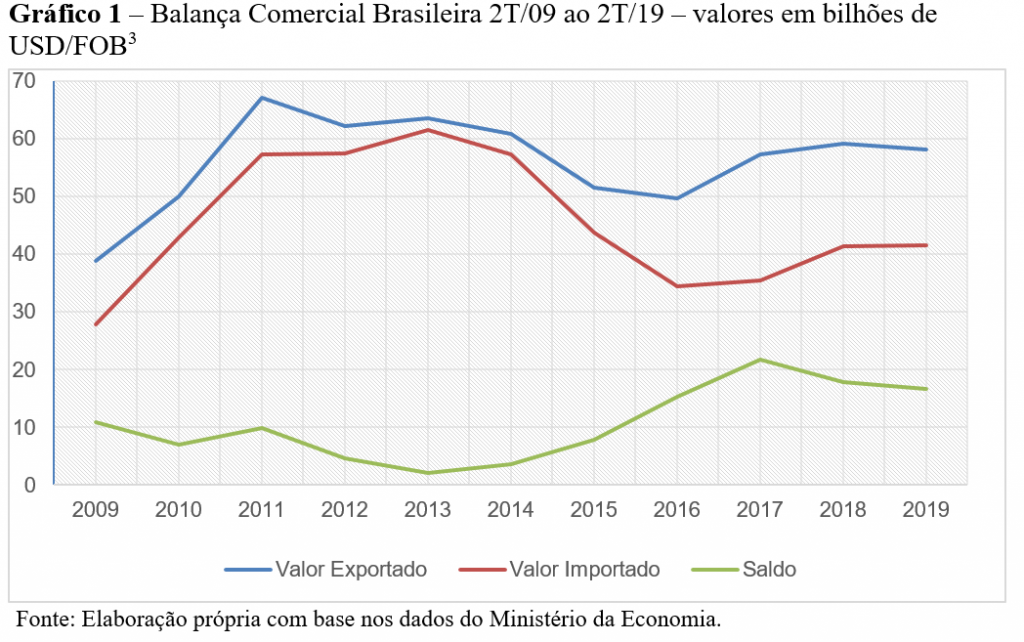

O Gráfico 1 apresenta a evolução da balança comercial brasileira para os segundos trimestres entre os anos de 2009 e 2019.

No geral, a série evidencia que a balança comercial brasileira teve saldo positivo em todo período. O saldo positivo no 2T/17 resultou, sobretudo, da queda de -38,2% nas importações em relação ao 2T/14 – enquanto as exportações tiveram queda de apenas -6,1%, como reflexo do agravamento da crise de 2014.

Em números absolutos, o Brasil exportou 58,2 bilhões e importou 41,6 bilhões de dólares (USD/FOB) no 2T/2019, o que resultou em saldo positivo da balança comercial de 16,6 bilhões. Em relação ao 2T/2018, houve queda de -1,7% nas exportações, -0,6% nas importações e -7,1% no superávit comercial. Vale ressaltar que dada a dependência externa da indústria brasileira, em momentos de crescimento da produção industrial, espera-se aumento das importações – como verificado entre 2T/2009 e 2T/2013.

Neste sentido, os resultados da comparação inter anual para o 2T/19 são compatíveis com o quadro de retração econômica, também apontados pelos últimos dados das Contas Nacionais, Relatórios do Banco Central.

Complexidade da pauta 1T/2019

Exportações

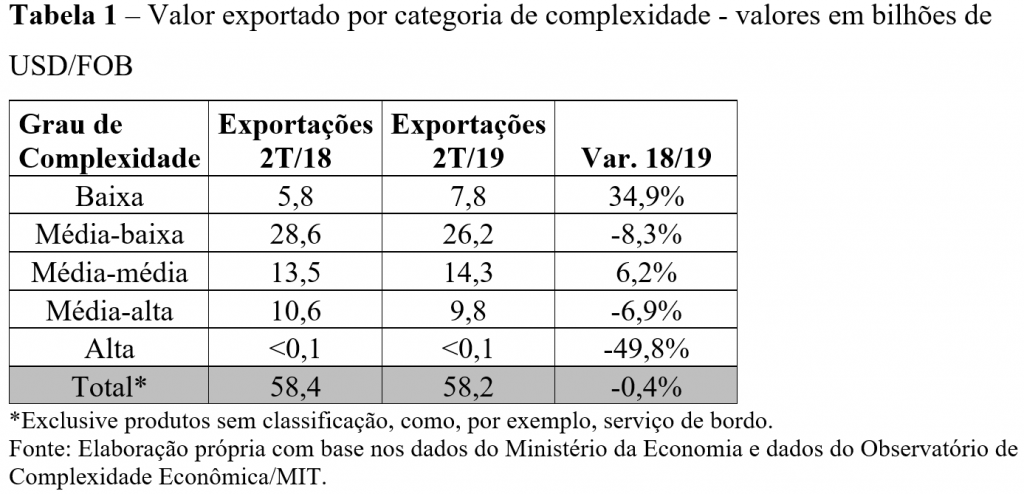

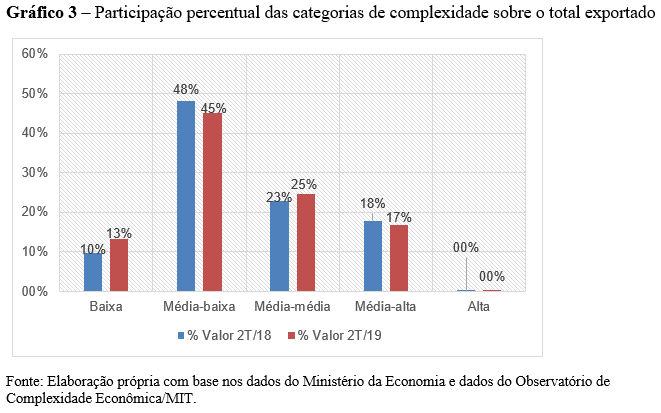

A Tabela 1 mostra o valor exportado por categoria de complexidade econômica, enquanto o Gráfico 2 mostra a participação percentual do valor exportado em cada categoria de complexidade sobre o total exportado, para o 2T/18 e o 2T/19.

Dada a participação das categorias no total exportado, nota-se que a queda de -1,7% no valor exportado está associada, sobretudo, à redução das exportações da categoria de média-baixa complexidade – ex. soja (-25,3%). A queda foi amortecida pelo aumento do valor exportado nas categorias de baixa (principalmente petróleo bruto, +33,2%) e média-média complexidade (pasta química de madeira, +3,5%, e carne de frango, +43,8%). Destaca-se, também, a queda nas exportações de produtos de média-alta complexidade, devido, principalmente, à queda nas exportações de veículos (-26,4%) e aeronaves (-25,9%).

A categoria de baixa complexidade representou 13,4%, e a categoria média-baixa, 45,0% das exportações brasileiras no 2T/19. Já as categorias de média-média e média-alta representaram 24,7% e 16,9%, respectivamente. A categoria de alta complexidade representou menos de 1% das exportações do período.

Em relação à categoria de média-alta complexidade, que agrega boa parte dos produtos de maior valor agregado da indústria de transformação, verificou-se queda de -6,9%, de forma que a participação no total das exportações caiu de 17,8% para 16,9% na comparação interanual. A Tabela 2 traz os 10 principais produtos exportados nessa categoria, bem como a variação percentual do valor exportado entre 2T/18 e 2T/19. Houve queda nas exportações da maioria dos produtos da Tabela 2, com a exceção de outras ligas de aço (+38,9%), carne suína (+75,1%), tubos flexíveis de metais comuns (+62,0%) e papéis não revestidos para escrever e imprimir (+12,4%).

Destaca-se a queda no valor exportado de produtos da indústria de material de transportes, incluindo veículos (-26,5%), aeronaves (-26,5%), turborreatores e turbinas a gás (-42,4%) e tratores (-45,5%).

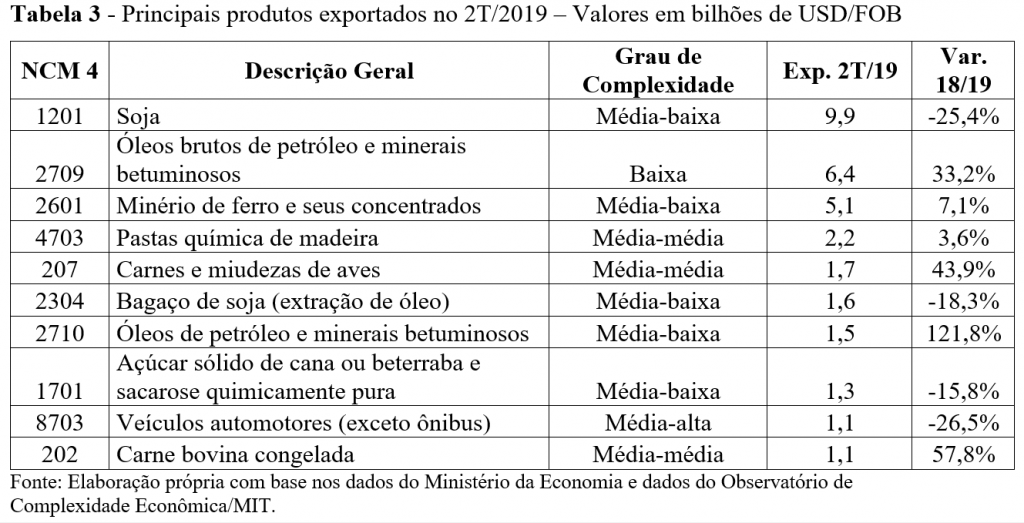

A Tabela 3 apresenta os principais produtos exportados no 2T/2019 e a variação no valor exportado em relação ao 2T/18. Dentre os 10 produtos mais exportados no 2T/19, nota-se queda no valor exportado apenas no complexo de soja (-25,4%), bagaço de soja (-18,3%), açúcar sólido de cana ou beterraba e sacarose quimicamente pura (-15,8%) e veículos automotores (exceto ônibus) (-26,5%). As maiores altas se concentram em óleos de petróleo e minerais betuminosos e produtos pecuários. Os produtos listados na Tabela 3 representam 55,0% do valor exportado no 2T/2019.

Importações

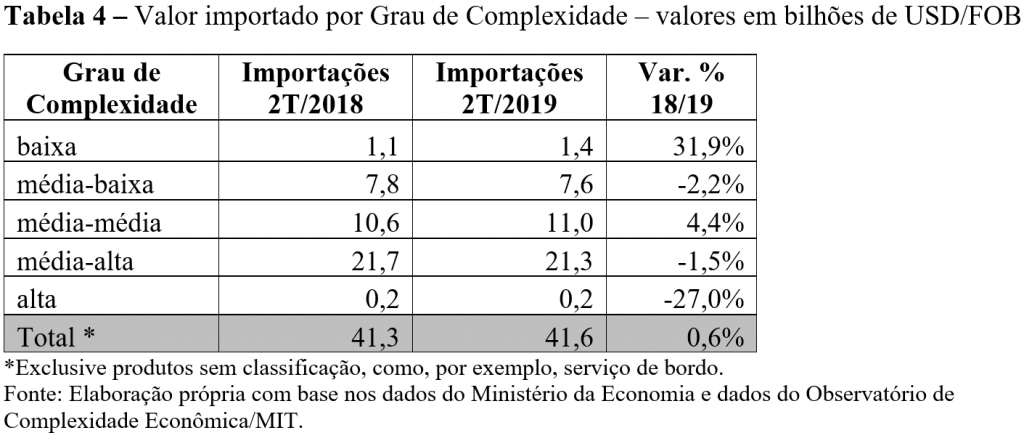

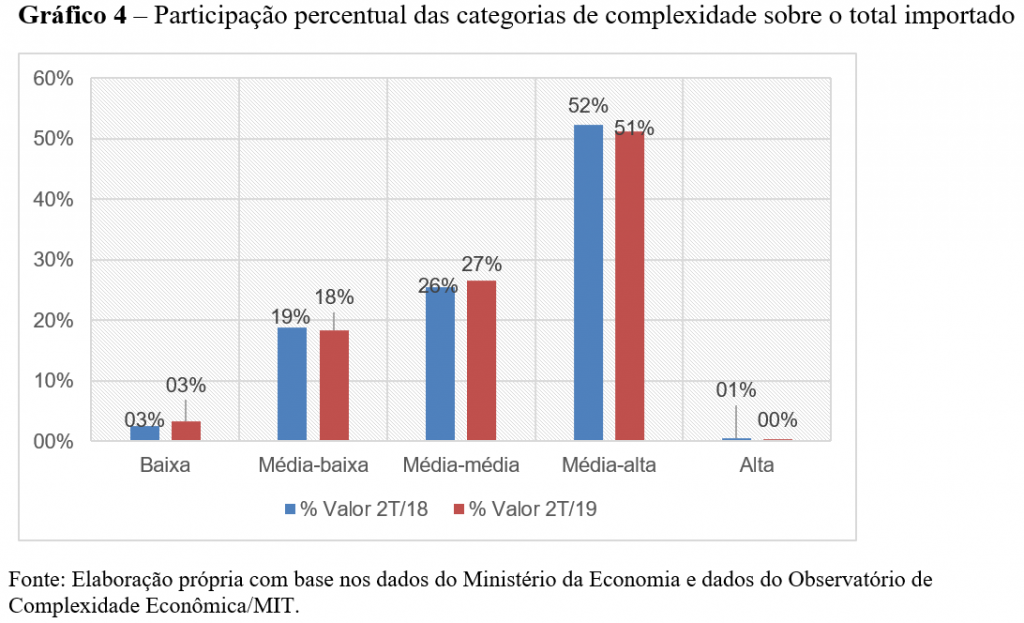

A Tabela 4 apresenta o valor das importações brasileiras de acordo com o grau de complexidade econômica. O Gráfico 4 apresenta a participação do valor importado em cada categoria de complexidade sobre o total exportado no 2T/18 e 2T/19.

Dada a participação das categorias no total importado, nota-se que a expansão de +0,6% nas importações deu-se, sobretudo, pelo aumento de +4,4% nas importações de produtos de média-média complexidade (fertilizantes químicos ou minerais, potássicos, com +23,6%, e veículos de carga, com +14,0%), e foi contrabalanceada pela queda de -1,5% no valor importado da categoria de média-alta complexidade (sobretudo pela queda de -22% na importação de partes e acessórios de veículos). A variação positiva na categoria de baixa complexidade está associada ao aumento das importações de petróleo e minerais betuminosos bruto (+38,7%). Já a queda na categoria de média-baixa está associada com a redução de -22,4% na importação de carvão mineral, contrabalanceada pelo aumento na importação de petróleo refinado e derivados.

A categoria de baixa complexidade representou 3,3%, enquanto a de média-baixa, 18,4% das importações brasileiras no 2T/19. Já as categorias de média-média e média-alta representaram 26,5% e 51,2%, respectivamente. A categoria de alta complexidade representou menos de 1% das importações do período.

A Tabela 5 apresenta os principais produtos importados pela economia brasileira no 2T/19, bem como a variação percentual do valor importado em relação ao 2T/18.

Os produtos listados na Tabela 5 representam 28,2% do valor importado no 2T/19. Destaca-se a queda nas importações de partes e acessórios de veículos, circuitos integrados eletrônicos, automóveis (exceto ônibus) e hulhas. Em contrapartida, tem-se o aumento da importação de óleos de petróleo e minerais betuminosos, aparelhos telefônicos, adubos minerais ou químicos e veículos para transporte de mercadorias.

Destinos e Origens 2T/2019

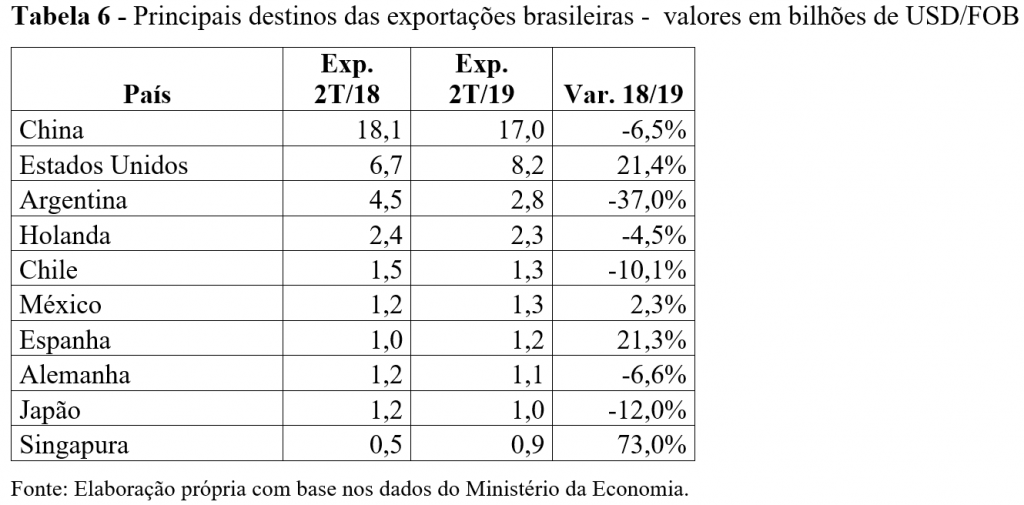

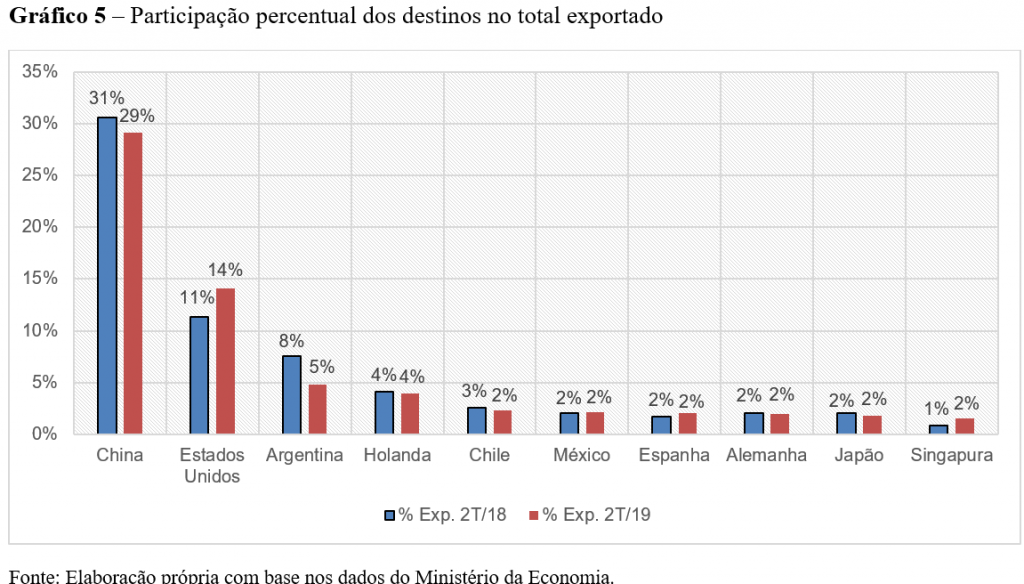

A Tabela 6 traz a participação e os valores exportados por destinos, enquanto o Gráfico 4 traz a participação de cada país no valor total exportado no 2T/2019.

A China respondeu por 29,1% das exportações do 2T/19, enquanto os Estados Unidos e a Argentina responderam por 14,1% e 4,8%, respectivamente.

O aumento no valor exportado de petróleo bruto e refinado – 40,8% e 187,8%, respectivamente − explica parcialmente o aumento das exportações para os Estados Unidos. No caso da China, a queda em relação ao 2T/18 de -6,5%, pode ser parcialmente explicada pela diminuição nas exportações de soja (-19,5%). O mercado americano aumentou, também, a absorção de produtos semimanufaturados de aço e ferro brasileiro (+9,9%), aeronaves (6,8%) e pastas químicas de madeira (24,1%).

A queda nas exportações para Argentina e Chile pode ser parcialmente explicada pelo decrescimento nas exportações de materiais de transporte. As exportações de veículos caíram -51,8, para Argentina, e -12,4%, para o Chile. Em relação ao Chile, houve, também, queda de -44,7% nas exportações de petróleo bruto e -6,6% nas exportações de carne bovina.

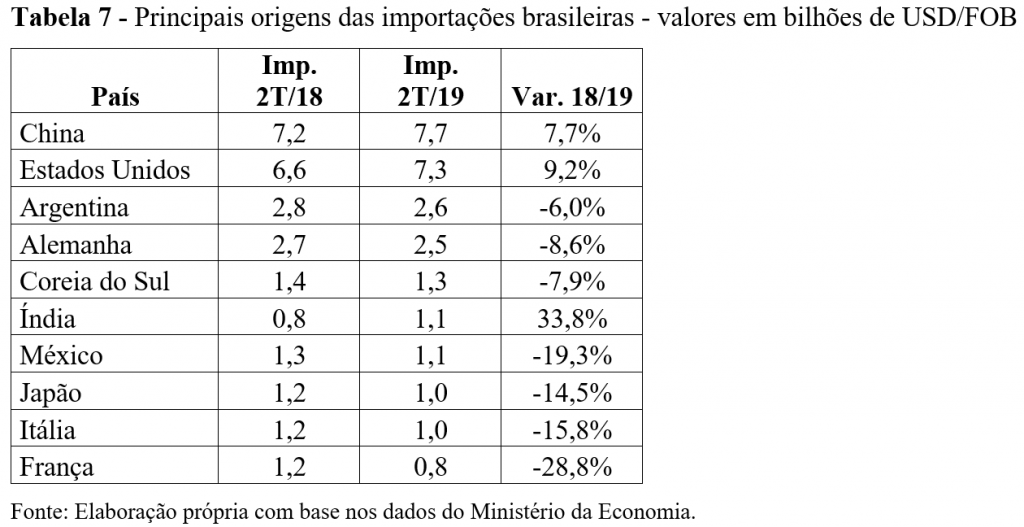

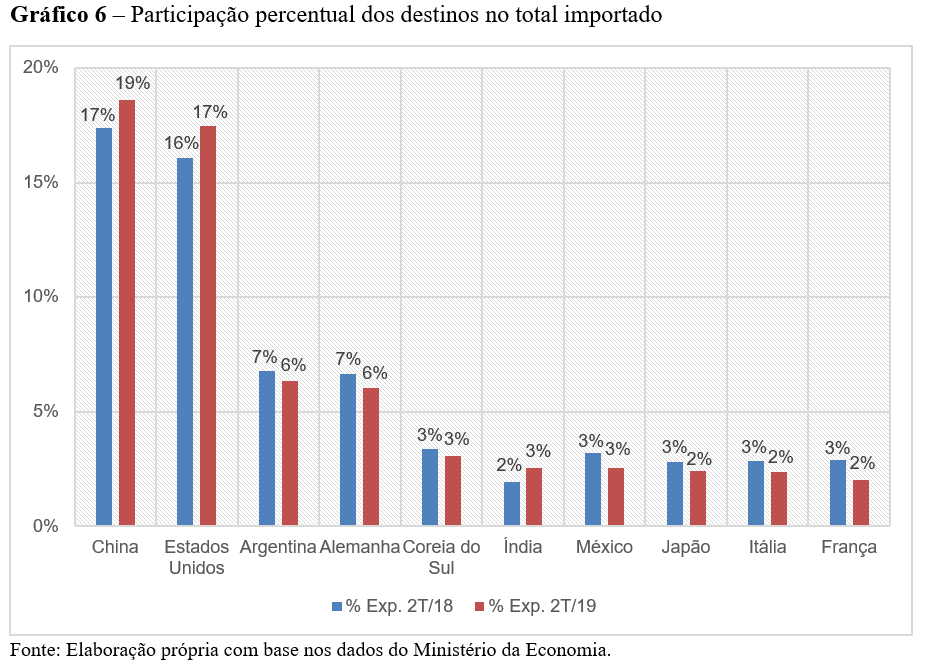

A Tabela 7 apresenta a variação trimestral interanual das origens das importações, e o Gráfico 6 mostra a participação dos parceiros no total importado do período.

A China respondeu por 18,6% das importações brasileiras, seguida pelos Estados Unidos (17,4%) e Argentina (6,3%) no 2T/19. Entre os três principais destinos, houve queda nas importações apenas da Argentina (-6,0%), puxada pela redução da importação de automóveis de passageiro (exceto ônibus) (-27,1%). O aumento considerável de importações da China está distorcido pela importação pontual de plataformas de perfuração e exploração, totalizando aproximadamente 2 bilhões de dólares. Houve também crescimento na importação de produtos tradicionais da pauta bilateral, como aparelhos elétricos para telefonia (+15,0%), circuitos eletrônicos integrados (+8,4%) e transistores (+6,8%). O crescimento de importações com os Estados Unidos pode ser parcialmente compreendido pela variação positiva nas importações de petróleo bruto (+55,8%), inseticidas, fungicidas e herbicidas (+74,9%), e medicamentos (+55,9%); vale destacar que a importação de óleos de petróleo e betuminosos (exceto bruto) chegou à aproximadamente 3,5 bilhões de dólares nesse 2º trimestre.

Destaca-se a queda nas importações da Coreia do Sul, dada à redução das importações de circuitos eletrônicos integrados (-30,3%), partes e peças de veículos (-27,1%) e peças para rádio e televisão (-15,1%). Esta queda indica possível retração na atividade das indústrias automobilísticas, de máquinas de processamento e eletrônicos. Por outro lado, o aumento da importação de produtos da Índia, tais como petróleo refinado (+722,2%), inseticidas, fungicidas e herbicidas (+40,3%), heterocíclicos de nitrogênio (+35,4%) e medicamentos (+22,0%), indica crescimento nas atividades da agroindústria e da indústria química e farmacêutica.